La retraite de beaucoup de Canadiens repose sur le Régime de pensions du Canada (RPC). Ce dernier a été conçu pour remplacer une part du revenu au moment de la retraite ou en cas d’invalidité. Les fonds de ce régime financé par les cotisations des employés, des employeurs et des travailleurs indépendants sont gérés professionnellement par l’Office d’investissement du régime de pensions du Canada.

Le RPC est un régime de retraite contributif et obligatoire. Toute personne âgée de 18 ans et plus qui travaille et reçoit un salaire doit cotiser au RPC jusqu’à 65 ans. Le RPC fournit aux cotisants et à leur famille un revenu de remplacement partiel à la retraite et en cas d’invalidité ou une prestation forfaitaire en cas de décès.

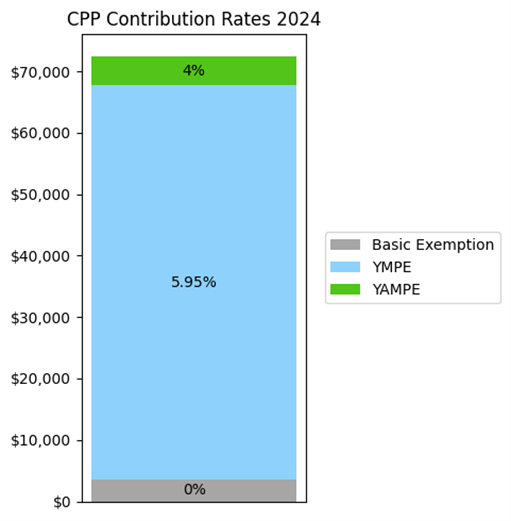

Les employés et les employeurs versent des cotisations égales calculées sur les gains entre le montant de l’exemption de base de 3 500 $ et le maximum des gains annuels ouvrant droit à pension (MGAP) de 66 600 $ en 2023. Cette année, les cotisations sur les gains admissibles sont de 5,95 % pour la part de l’employé et 5,95 % pour la part de l’employeur. Un travailleur indépendant verse les parts de l’employé et de l’employeur, c’est-à-dire un taux de 11,9 % pour 2023. Cette année, la cotisation maximale de l’employé au RPC est donc de 3 754 $ (ou de 7 509 $ pour un travailleur indépendant).

Le gouvernement bonifie le programme du RPC depuis 2019 pour que les Canadiens à la retraite ou invalides puissent profiter de prestations majorées. À compter de janvier 2024, un deuxième plafond des gains sera mis en place, soit le maximum supplémentaire des gains annuels ouvrant droit à pension (MSGAP). Les Canadiens dont le revenu est supérieur au MGAP verseront une cotisation supplémentaire de 4 % du revenu gagné entre le MGAP et le MSGAP. Cette cotisation supplémentaire, qui sera égalée par l’employeur, est également obligatoire.

Par exemple, supposons que le MGAP en 2024 est de 67 700 $ et que le MSGAP est de 72 400 $. Si votre revenu est supérieur à 72 400 $, vous devrez verser une cotisation de 5,95 % jusqu’au MGAP ainsi qu’une cotisation supplémentaire de 4 % sur les gains entre le MGAP et le MSGAP

| Année | Cotisation jusqu’au MGAP | Cotisation jusqu’au MSGAP | Cotisation totale |

| 2024 | 5,95 % sur (67 700 $ – 3 500 $) | 4 % sur (72 400 $ – 67 700 $) | Employé : 4 008 $ Employeur : 4 008 $ Travailleur indépendant : 8 016 $ |

Comme vous cotisez au RPC en fonction de votre revenu d’emploi, vos prestations de retraite du RPC sont basées sur la proportion des gains que vous avez versés au régime. Le montant de vos prestations de retraite du RPC varie selon plusieurs facteurs, notamment:

Vous pouvez obtenir une estimation de vos prestations mensuelles en vous connectant à Mon dossier Service Canada. Il est également important de vérifier que les renseignements relatifs à votre revenu annuel sont bien indiqués dans votre dossier Service Canada.

En 2023, le montant mensuel maximal que vous pourriez toucher si vous commencez à recevoir votre pension à l’âge de 65 ans est de 1 306,57 $. Toutefois, la moyenne correspond plutôt à 60 % du maximum, soit 811,21 $. Ces sommes sont majorées pour tenir compte de l’inflation chaque année. Vous recevrez des prestations jusqu’à votre décès.

Si votre revenu est supérieur au MGAP (ou au MSGAP à compter de 2024) chaque année entre 18 et 65 ans, vous recevrez chaque mois le montant maximal de la prestation du RPC à votre retraite. Si votre revenu est inférieur au MGAP (ou au MSGAP à compter de 2024), certaines exceptions pourraient tout de même vous permettre de recevoir le montant maximal.

La clause d’exclusion pour élever des enfants vise à protéger un parent qui est resté à la maison avec peu ou pas de revenu pour élever un enfant de moins de sept ans. Elle permet d’exclure du calcul des prestations du RPC les années à revenu réduit pendant lesquelles vous éleviez un enfant. La période d’admissibilité à cette clause commence le mois suivant la naissance de l’enfant et se termine le mois de ses sept ans. Si vous avez plus d’un enfant, la période d’admissibilité commence le mois suivant la naissance de l’enfant aîné et se termine le mois des sept ans du dernier-né.

Il est important de noter que cette clause n’est pas appliquée automatiquement. Le parent doit soumettre un formulaire distinct pour demander l’application de la clause d’exclusion pour élever des enfants avec sa demande de prestations de retraite du RPC.

Si vous êtes invalide en vertu de la loi sur le RPC, les mois au cours desquels vous avez reçu des prestations d’invalidité du RPC seront exclus de votre période de cotisation. La mesure augmentera le montant de la pension du RPC auquel vous aurez droit, en plus de vous aider à avoir droit à d’autres prestations.

À compter de 2024, le programme bonifié du RPC comprendra des crédits additionnels pour la période pendant laquelle vous étiez invalide à partir de 2019. Ces crédits correspondent à 70 % de la moyenne de vos gains couverts par le MSGAP en vertu du RPC bonifié au cours des six années précédant votre invalidité. La clause d’inclusion de l’invalidité protège la valeur de vos prestations de retraite du RPC pour les périodes pendant lesquelles vous touchiez un revenu faible tout en recevant la pension d’invalidité du RPC.

Le calcul de la pension du RPC exclut 17 % des gains des mois pendant lesquels une personne a gagné ses revenus les plus faibles. Selon la durée de la période de cotisation et toute autre clause d’exclusion applicable à la situation, cette clause permet d’exclure jusqu’à huit ans de gains plus faibles du calcul des prestations de retraite du RPC.

Les calculs relatifs à la clause d’exclusion pour élever des enfants et à la clause d’exclusion pour l’invalidité seront faits avant le calcul relatif à la clause d’exclusion générale. L’exclusion de 17 % est appliquée seulement si, après l’application des exclusions pour élever des enfants et pour l’invalidité, il reste plus de 120 mois (ou 10 ans) de gains.

Supposons que vous n’avez pas pris congé pour vous occuper de jeunes enfants et que vous n’êtes pas devenu invalide selon la définition du RPC, vous devrez cotiser le montant maximum au RPC pendant 39 ans pour recevoir le montant maximal de prestation de pension à votre retraite.

L’âge par défaut pour commencer à recevoir la pension de retraite du RPC est 65 ans, mais il est possible de commencer à la recevoir dès l’âge de 60 ans ou de la retarder jusqu’à l’âge de 70 ans. Il pourrait être tentant de commencer à toucher votre pension le plus tôt possible, mais il est judicieux de bien y réfléchir. Si vous décidez de commencer à recevoir votre pension avant l’âge de 65 ans, celle-ci sera réduite de 0,6 % par mois que vous la recevez avant 65 ans, soit une réduction de 7,2 % par année. Autrement dit, vous bénéficiez d’un rendement garanti de 7,2 % pour chaque année que vous attendez avant de toucher votre pension, jusqu’à l’âge de 65 ans. Si vous touchez votre pension de retraite du RPC à 60 ans, elle s’en trouvera réduite de 36 %! Il demeure que toucher sa pension de retraite du RPC tôt peut être une option intéressante pour une personne dont l’espérance de vie est réduite ou qui a tout simplement besoin des fonds immédiatement.

D’autre part, l’argument pour retarder les prestations de retraite du RPC jusqu’à l’âge de 70 ans est solide. Chaque mois que vous attendez avant de commencer à la recevoir après l’âge de 65 ans, vos versements augmentent de 0,7 % par mois, soit de 8,4 % par année. En attendant jusqu’à l’âge de 70 ans, le montant de votre pension de retraite sera 42 % plus élevé que si vous aviez commencé à la toucher à 65 ans. Autrement dit, vous bénéficiez d’un rendement garanti de 8,4 % pour chaque année que vous attendez avant de toucher votre pension, jusqu’à l’âge de 70 ans. Bien que cela puisse sembler contre-intuitif, votre meilleure protection contre le risque de longévité est de retarder le versement de votre pension du RPC. Le montant accru auquel vous avez droit et que vous recevrez durant votre vie compensera éventuellement les versements de votre pension du RPC que vous n’aurez pas reçus entre 65 et 70 ans.

Certains Canadiens choisissent de continuer à gagner un revenu et à cotiser au RPC tout en recevant leur pension de retraite du RPC. Ces cotisations supplémentaires versées au RPC donnent droit à la prestation après-retraite (PAR) pour chaque année de cotisation. La PAR s’ajoute à votre montant mensuel de la pension de retraite du RPC, même si vous touchez déjà le montant maximal de la pension.

Si vous êtes âgé de 60 à 65 ans, que vous recevez une pension de retraite du RPC et que vous travaillez encore, vous devez obligatoirement verser des cotisations au RPC . Les cotisations deviennent facultatives dès l’âge de 65 ans. Vous avez ainsi une marge de manœuvre qui vous permet d’évaluer si la PAR est une stratégie optimale dans votre situation. Par exemple, feriez-vous mieux de toucher votre pension de retraite du RPC et d’augmenter le montant de votre PAR jusqu’à l’âge de 70 ans ou de tout simplement retarder votre pension de retraite du RPC jusqu’à l’âge de 70 ans? Une analyse minutieuse vous permettra de déterminer la bonne voie à suivre.

La prestation de décès est un paiement forfaitaire unique de 2 500 $ versé à la succession ou aux personnes admissibles d’un cotisant au RPC décédé. Elle vise à aider à payer les dépenses liées aux funérailles ainsi que les autres frais associés à la perte d’un être cher.

Pour avoir droit à la prestation, la personne décédée doit avoir cotisé au RPC au moins pour un tiers de la période de cotisation (au moins trois années civiles) ou un total de 10 années civiles.

En plus de la prestation de retraite, le RPC fournit également du soutien pour les personnes qui ont une invalidité et celles qui ont perdu un être cher.

La pension de survivant est un paiement mensuel versé à l’époux ou au conjoint de fait d’un cotisant au RPC décédé. Le conjoint survivant continuera de recevoir les versements du RPC jusqu’à un plafond.

La prestation d’invalidité du RPC est un paiement mensuel que peuvent recevoir les personnes de moins de 65 ans qui ont une invalidité grave à long terme ou dont la durée est indéterminée qui les empêche d’occuper tout type d’emploi rémunérateur. Comme les critères d’admissibilité et la procédure pour présenter une demande dépendent du cas, il faut les étudier en profondeur.

La prestation d’enfants est un paiement mensuel versé aux enfants à charge de moins de 25 ans d’un parent qui reçoit la prestation d’invalidité du RPC ou qui est décédé et qui a droit à la prestation de survivant du RPC.

Comme le calcul de cette prestation est complexe, il dépasse la portée de cette vue d’ensemble.

Le Régime de pensions du Canada est bien plus qu’un simple régime d’épargne-retraite obligatoire. Il s’agit d’un système robuste conçu pour fournir un filet de sécurité aux Canadiens pendant leur retraite. Grâce à ses caractéristiques, notamment la pension de retraite elle-même, les clauses d’exclusion et les cotisations après-retraite pour accroître la pension de retraite ainsi que le soutien offert aux personnes vivant avec une invalidité, le RPC multiplie les possibilités pour les Canadiens de profiter d’une source de revenu garanti à la retraite.

La personnalisation du RPC à votre situation unique peut avoir un effet significatif sur votre revenu de retraite. Communiquez avec nous si vous pensez avoir besoin d’aide pour prendre ces décisions.