Le public en général et même certains professionnels semblent perplexes en ce qui concerne l’identité fondamentale des fonds à bêta judicieux (ou fonds « factoriels »). S’agit-il de fonds passifs ou de fonds actifs? Dans le présent article, nous essaierons d’aider les investisseurs à s’y retrouver.

En gros, un fonds à bêta judicieux est un fonds qui est géré selon un algorithme quantitatif dans le but d’exclure autant que possible tout jugement humain arbitraire de la gestion du portefeuille. Dans le meilleur des cas, cet algorithme s’appuie sur plusieurs études indépendantes sérieuses réalisées par des professeurs d’université très réputés. Dans le pire des cas, il s’appuie sur des analyses de données historiques effectuées par des sociétés de placement dans l’espoir de concevoir un produit le plus rémunérateur possible. Dans tous les cas, les études sur lesquelles reposent ces algorithmes recommandent des processus de sélection des titres ou des structures de pondération qui promettent un rendement espéré supérieur à celui du marché. On qualifie les fonds à bêta judicieux de « judicieux » justement parce qu’ils font espérer le taux de rendement du marché plus une prime.

Les produits à bêta judicieux comprennent des véhicules de placement à un seul facteur (valeur, petites capitalisations, faible volatilité, dividendes élevés, qualité, etc.) ou à plusieurs facteurs. Dans l’environnement actuel, où les rendements attendus sont faibles, de nombreux investisseurs n’acceptent pas le taux de rendement du marché. La plupart des grandes caisses de retraite et des grands fonds de dotation qui détiennent peu d’obligations et beaucoup de placements alternatifs reflètent ce refus. Notre environnement de faibles rendements explique aussi l’aversion des investisseurs pour les frais élevés, qui affaiblissent encore davantage les rendements. Les fonds à bêta judicieux proposent le meilleur des deux mondes : un rendement espéré (vraisemblablement) supérieur au marché et des frais peu élevés. Qui pourrait dire non à une pareille offre?

Mais revenons à notre question et imaginons que le bêta judicieux soit le Mini-Wheat de la gestion de fonds : Qui es-tu donc, M. Bêta judicieux? Es-tu actif et givré? Ou es-tu passif et nutritif?

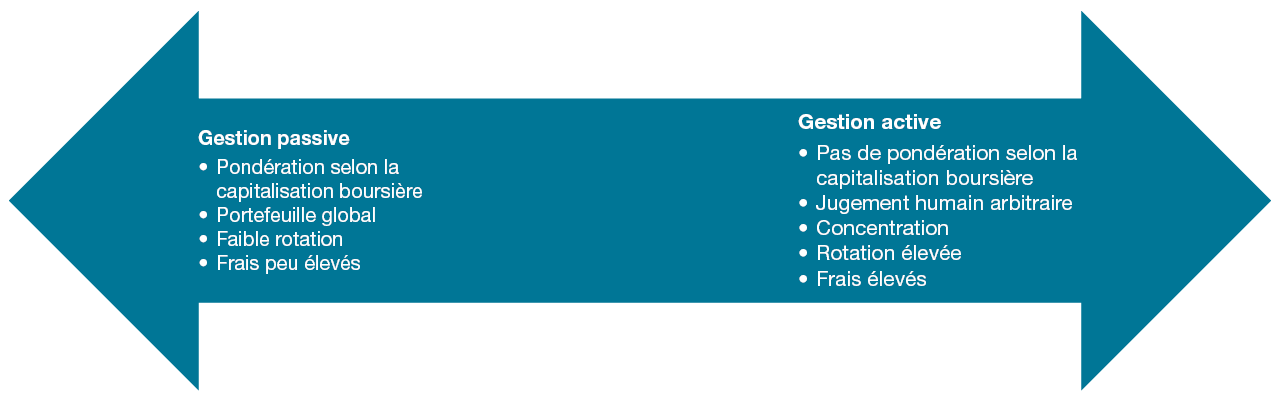

Selon moi, le fonds passif parfait ressemble au FINB BMO S&P/TSX composé plafonné pour les actions canadiennes ou au FNB Vanguard Total Market pour les actions américaines. Les caractéristiques que j’attendrais d’un fonds passif sont les suivantes :

Le fonds actif idéal est composé d’un nombre restreint de titres (20 ou moins) et les pondérations de chaque titre sont déterminées uniquement par l’intuition du gestionnaire. Plus le nombre de titres détenus par un fonds géré activement se rapproche de celui de l’indice, plus le rendement du fonds se rapprochera du rendement du marché. On parle alors de gestion indicielle masquée (« closet indexing » en anglais). Par ailleurs, le fonds actif idéal présente un taux de rotation très élevé, car les bonnes idées de placement sont de courte durée dans un monde qui évolue vite. Enfin, le fonds géré activement parfait s’accompagne de frais élevés, ce qui est logique dans la mesure où ses gestionnaires battent le marché chaque année ou presque et doivent être rémunérés en conséquence.

Comme vous pouvez l’imaginer, certains fonds gérés activement présentent des caractéristiques de gestion passive. Ainsi, un gestionnaire actif traditionnel qui ne détient pas plus de 15 titres et les garde plusieurs années facture des frais peu élevés. À l’inverse, certains fonds passifs présentent des caractéristiques de gestion active. Par exemple, le FNB indiciel iShares S&P/TSX60 (symbole : XIU) détient un groupe restreint de 60 titres qui sont choisis subjectivement par un comité de sélection à des fins de diversification sectorielle. Bref, à quelques exceptions extrêmes près, il est rare de voir des placements strictement actifs ou strictement passifs. On voit plutôt un très grand nombre de combinaisons des deux types de gestion.

La plupart des gestionnaires de portefeuille de PWL Capital utilisent des fonds de Dimensional Fund Advisors Canada pour orienter des portefeuilles d’actions vers des facteurs de placement particuliers. Ces fonds sont offerts en deux structures multifactorielles : les fonds « de base » (Core) et les fonds « vecteur » (Vector). Les fonds « de base » détiennent la plupart des titres liquides sur un marché donné (Canada, États-Unis, marché international développé et marché international émergent) avec surpondération des titres présentant des ratios cours/valeur comptable peu élevés (titres de valeur), une faible capitalisation boursière et une rentabilité élevée. Les fonds « vecteur » sont encore plus orientés vers ces caractéristiques, à tel point qu’un grand nombre des titres qui sont considérés comme ayant des rendements espérés faibles en sont exclus (les très grands titres de croissance, par exemple). En un mot, les fonds « de base » sont des fonds complets, alors que les fonds « vecteur » sont plus concentrés bien qu’ils soient eux aussi extrêmement diversifiés. En outre, les fonds d’actions de DFA ont généralement un faible taux de rotation et des frais de gestion peu élevés (bien qu’ils ne soient pas les moins chers). Le tableau 1 ci-dessous présente des caractéristiques clés de ces fonds.

| Fonds | Nombre de titres détenus | Rotation | RFG |

|---|---|---|---|

| Actions canadiennes – fonds de base | 428 | 3,1 % | 0,33 % |

| Actions canadiennes – fonds vecteur | 375 | 8,2 % | 0,41 % |

| Actions américaines – fonds de base | 2 403 | 3,5 % | 0,28 % |

| Actions américaines – fonds vecteur | 2 092 | 4,6 % | 0,40 % |

| Actions internationales – fonds de base | 7 231 | 1,7 % | 0,48 % |

| Actions internationales – fonds vecteur | 5 480 | 2,8 % | 0,60 % |

En résumé, les fonds DFA présentent les caractéristiques suivantes :

Selon moi, les fonds DFA sont généralement bien plus proches de fonds strictement passifs que de fonds gérés activement.

Selon moi, les avis généraux sur les fonds à bêta judicieux sont erronés. Chaque fonds doit être analysé individuellement. Certains FNB à bêta judicieux peuvent ne présenter aucune caractéristique d’un fonds passif. D’autres en sont beaucoup plus proches. Le présent article a proposé un cadre pour identifier la nature passive ou active des fonds que vous détenez. Si votre philosophie de placement est la gestion passive, vous devriez idéalement détenir des fonds qui sont en phase avec cette approche; cela vous aidera à respecter votre stratégie à long terme et à atteindre vos objectifs financiers.